信用卡逾期率分析:客户占比、影响因素及其管理策略

信用卡逾期率分析:客户占比、作用因素及其管理策略

一、引言

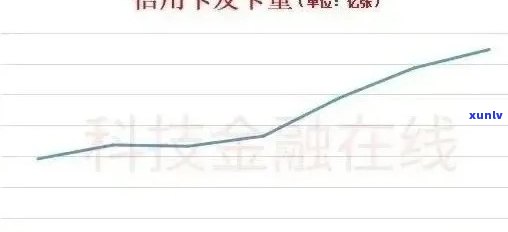

随着我国金融市场的不断发展,信用卡业务已经成为各大银行竞争的关键领域。信用卡逾期现象也日益严重,给银行带来了巨大的风险。本文将从信用卡逾期客户占比、作用因素及其管理策略三个方面实行分析,以期为银行信用卡业务的健发展提供参考。

二、信用卡逾期客户占比分析

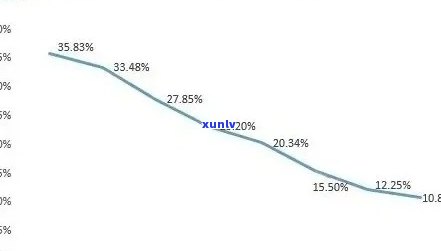

1. 正常逾期客户占比

关于信用卡逾期客户占比的正常范围,业界无明确的标准。但从实际情况来看,一般对于信用卡逾期客户占比在1%-3%之间可视为正常。这个比例既能反映出信用卡业务的活跃度,又能保障银行的风险可控。

2. 合理逾期客户占比

合理逾期客户占比应在3%-5%之间。这个比例说明信用卡业务在展进展中银行已经对风险实了有效控制,但仍有部分客户因各种起因引发逾期。

3. 逾期客户占比现状

2021年我国信用卡逾期金额达到788亿元,逾期客户数量也在逐年增长。依据相关数据目前我国信用卡逾期客户占比约为4%,处于合理范围内。

三、信用卡逾期影响因素分析

1. 个人信用意识

个人信用意识是影响信用卡逾期的要紧因素。部分信用卡使用者对信用记录不够重视引起逾期现象时有发生。

2. 收入水平

收入水平直接影响着信用卡客户的还款能力。当收入水平低于信用卡消费水平时,使用者很容易出现逾期。

3. 信用卡额度

信用卡额度越高,客户消费的可能性越大。过高的信用卡额度容易引发客户过度消费,从而引发逾期。

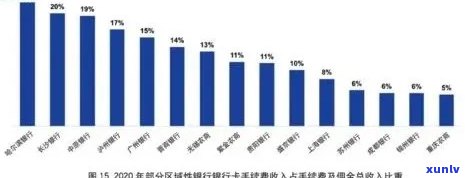

4. 银行风险管理

银行的风险管理水平直接关系到信用卡逾期率的控制。银行在信用卡审批、额度调整、还款提醒等方面的工作优劣,都会影响逾期率。

四、信用卡逾期管理策略

1. 提升个人信用意识

银行应加强信用卡使用者的信用教育,升级其信用意识。通过线上线下的传让使用者理解逾期对个人信用记录的影响,从而减少逾期率。

2. 完善审批机制

银行在信用卡审批进展中,应严格把关使用者的还款能力。通过大数据分析、人脸识别等技术,提升审批准确性,减少逾期风险。

3. 调整信用卡额度

银行应按照使用者的消费惯和还款能力,合理调整信用卡额度。对额度过高的信用卡,银行应适当减低额度,以减少逾期风险。

4. 加强风险监测与预警

银行应建立健全信用卡风险监测与预警机制,对客户的信用卡消费、还款情况实行实时监控。一旦发现异常情况银行应及时采纳措,减少逾期风险。

5. 优化还款提醒服务

银行应优化还款提醒服务,确信使用者在还款期限内收到提醒。通过短信、 *** 等多种办法,提醒客户按期还款减少逾期率。

五、结论

信用卡逾期客户占比是量信用卡业务风险的必不可少指标。银行应关注逾期客户占比的变化,分析逾期原因,采纳针对性的管理策略。通过升级个人信用意识、完善审批机制、调整信用卡额度、加强风险监测与预警以及优化还款提醒服务等方面的工作减低信用卡逾期率,保障银行信用卡业务的健发展。